5月4日,国家互联网金融安全技术专家委员会(以下称"互金专委会")发布互联网金融新业态风险巡查公告指出,近日,国家互联网金融风险分析技术平台(以下简称“技术平台”)发现“信用卡代还”和互联网金融相结合的业务模式。报告原文地址:

此类业务涉及信用卡违规套现、平台收取高额费用、用户信用卡信息安全等问题,潜在风险值得关注。

互金专委会指出,技术平台发现代还信用卡平台主要以网站和App两种形式存在,并存在部分平台同时运营网站和App的情况。

技术平台监测到140余家代还平台。其中,相关网站平台70余家,在运营App有80余款。主要业务模式如下:

一是“套现贷”模式,代还平台利用信用卡账单日和还款日的时差(账单日之后的消费全部为下一期账单还款金额,还款日之前的存款都算本期还款),用户只需要在信用卡中存入少量资金,代还平台循环刷取资金返给用户,从而达到全额还款的目的。

具体来说智能还款信用卡app,用户在使用前需设置还款期限、还款次数、还款金额等信息,并预先在信用卡中存入部分现金,代偿平台就会按照用户设置进行刷卡-返现循环操作设置,套取用户消费金额,并用于支付本期信用卡账单,将本期账单过渡到下个月,平台在此过程中收取一定的手续费(账单金额的0.8-1%)。

信用卡代还APP操作原理及风险

目前市场上出现的一些某某信用卡管家之类的产品,主要帮助信用卡用户代还。原理大概是将客户信用卡额度的5%的金额转到储蓄卡(非转账、大商户二清代付给客户储蓄卡),然后这个APP会自动帮助客户定期做信用卡还款,在储蓄卡通过20多笔小额代扣还款到信用卡。主要通过快捷支付扣款,账单为消费账单,美化账单,包装模拟交易。

原理:信用卡绑定APP,通过快捷支付将5%的资金支付到APP平台商户账户,平台商户账户将资金委托某央行代付给客户的储蓄卡,再通过某支付公司或者某银行的小额代扣通道将客户的储蓄卡无磁无密的分笔扣除代还到信用卡。

此前银联中国银联发布《关于防范辖内机构业务违规可能引发衍生风险事宜的通知》,提醒银联各地区分公司防范辖区内机构业务违规风险。也明确的提到非法套现的问题,

这种产品的核心用了3种支付业务,也就是通常说的线上通道。这3种业务银行和第三方支付公司都能提供,分别是快捷支付通道业务(成本从极低到0.3%不等)、委托批量代付业务(大部分银行可免费,收费按笔5毛一块)和授权小额代扣业务(或信用卡代还通道成本极低按笔计算),目前市面上这类产品非常火热,不过这次国家互联网金融安全技术专家委员会(以下称"互金专委会")发布互联网金融新业态风险巡查公告指出问题或引发监管注意,不排除对这种产品进行严厉打击。

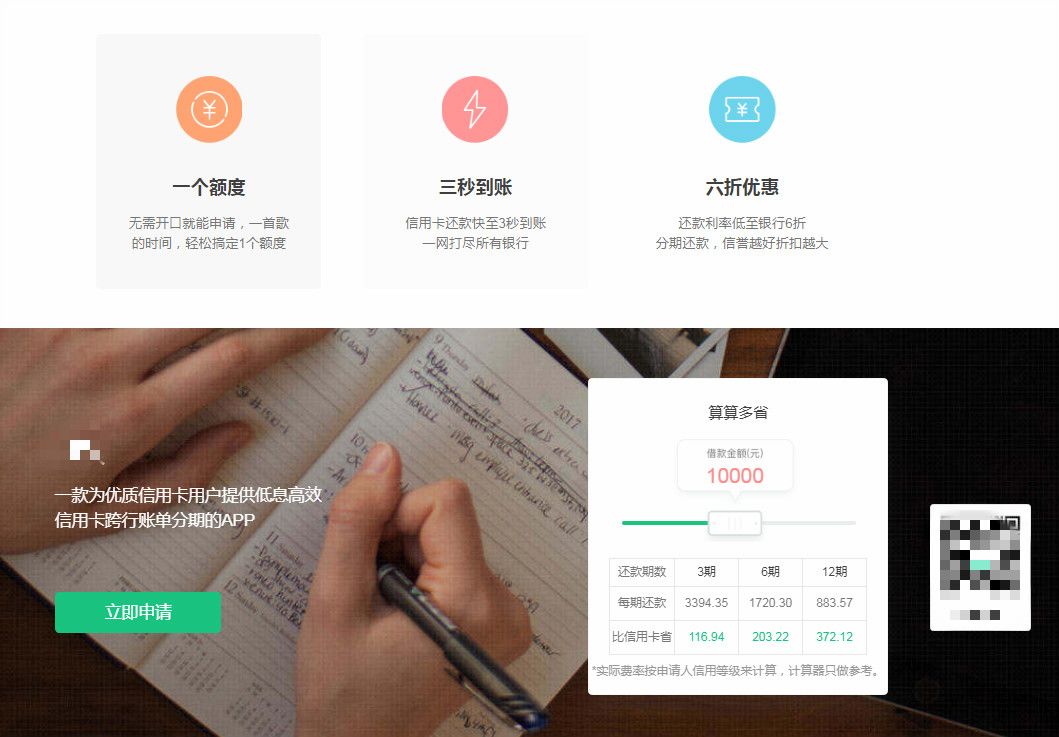

二是平台代偿模式,此模式本质为平台代偿,但与模式一不同的是,借款人不再欠款信用卡,而是欠款代偿平台。具体来说:信用卡代还平台垫付用户信用卡欠款,并取得对用户的债权,用户需定期向代还平台偿还贷款。

技术平台监测用户还款周期可以为1周至24个月不等,月利率为0.55%-1%左右智能还款信用卡app,同时部分平台还收取每月0.1%-0.8%服务费和2%-3%手续费。

三是信用卡套现模式,用户有多张信用卡,利用信用卡刷卡消费存在免息期的漏洞,循环刷多张卡来维持免息借款。

具体来说:用户通过在平台刷取信用卡B,平台收取手续费后将刷卡金返还用户,进而用户可以将信用卡B中的资金来偿还信用卡A。

信用卡市场蓬勃发展,代偿环境形成

艾瑞咨询发布的《信用卡代偿行业研究报告》显示自2012年至2016年,我国信用卡期末应偿信贷余额由1.14万亿元人民币上升至4.06万亿元人民币,年均复合增长率达到 37%,信用卡授信总额由3.49万亿元上升至9.14万亿元人民币,年均复合增长率达到27%,信用卡授信使用率由32.7%上升至44.5%。

信用卡期末应偿信贷余额是信用卡代偿的基础,信用卡授信使用率说明了持卡人用卡习惯的进化,信用卡市场的蓬勃发展,为信用卡代偿的发展提供了有利发展条件。

2017年,预计信用卡存量约为5.8亿张,同年信用卡代偿市场贷后余额约为870亿;对市场容量渗透率在3.2%左右,行业还处于能力建设的阶段,整体发展空间巨大。按照银行信用卡生息资产规模估算,2017年信用卡代偿市场容量在2.71万亿元左右,并预计在未来三年间保持38.6%的年化复合增长率。

靠息差来盈利

而信用卡余额代偿,一直以来都被认为是跟银行信用卡中心“硬碰硬”的业务,跟银行相比,普通消金机构在不具备获客和资金优势的情况下,“如何盈利”,一直是许多投资人关心的问题。

对于年化利率较高的代偿产品来说,其盈利空间主要在于识别出银行不能服务的那部分信用卡持卡人。

一方面,银行之间因对信用卡分期客户的筛选规则、风险偏好不同,不能服务所有有信用卡分期需求的持卡人,另一方面,消金机构、小贷公司等主体对逾期率的容忍度更高,能够触达银行目标分期客群之外的一部分用户,也就诞生了年化利率在18%-36%之间的代偿产品的生存空间。

对于年化利率较低的产品来说,则优先在产品定价上体现了优势,能够直接与银行共同分割相对优质的那部分生息资产大蛋糕。

无论是哪种定价的产品,息差都是盈利最直接的方式。

《信用卡代偿行业研究报告》指出信用卡代偿用户中有82.1%的用户使用过网络理财产品,78.4%的用户使用过消费分期产品,分别有64.1%和62.4%的用户使用过互联网保险和网络借贷产品,可见,信用卡代偿用户具有较重的金融属性,与其他互联网金融产品尤其是理财类产品用户具有较高的重合度。

信用卡代偿用户人均持有3张信用卡,明显高于我国全国人均信用卡持有量0.34张,代偿用户信用卡卡均授信额度2.23万元,高于我国信用卡卡均授信额度1.96万元。用户的综合金融价值高,为后期代偿平台扩展多品类金融产品提供了坚实的用户基础。

信用卡代偿用户与信用卡分期用户高度重合,二者都可以为用户提供一段时间内的流动性,这印证了银行信用卡生息资产规模可作为信用卡代偿的市场容量。而在不使用信用卡分期的用户中,分别有49.5%的用户和13.3%的用户选择的原因是信用卡分期手续费高和信用卡分期占用额度,这与信用卡代偿为用户提供优惠利率、释放信用卡额度的定位匹配。

本期小编:刘絮莹

非特殊说明,本博所有文章均为博主原创。

如若转载,请注明出处:https://www.hutengw.com/419.html

共有 0 条评论